出品:新浪财经上市公司研究院

作者:君

近期,慧算账控股(下称“慧算账”)向港交所递交招股书,拟在港交所主板挂牌上市,独家保荐人为中信证券。这是其继2023年6月、2024年6月先后两次递表失效后的第三次申请。

招股书显示,慧算账近三年营收增速逐年放缓,累计亏损超9亿元,流动性趋紧,资产负债率高企……重重危机包围之下,上市募资已迫在眉睫。作为国内最大的中小微企业财税解决方案提供商,慧算账的市场占有率仅为0.5%,且客户数量与留存率双双下滑,在市场竞争日益激烈的背景下,能否保持现有地位尚是未知数。

部分早期股东已撤资出逃

官网显示,慧算账成立于2015年,致力于为中小微企业提供全面的财税解决方案,涵盖会计、发票、税务合规及综合财务管理,其核心产品为基于SaaS的智能财税系统(SATP系统)。

慧算账创始人张述刚毕业于青海大学医学院,主修临床医药学,并于1989年毕业。毕业后,张述刚并未继续在医疗领域深耕,而是选择“弃医从商”,投身于财税服务行业。

2005年12月至2014年7月,张述刚加入方欣科技有限公司,先后担任系统集成、售前技术支持、税务和营销中心等多个业务板块的总经理,最终成为该公司的执行副总裁。在此期间,他还担任了中国国家税务总局“金税三期”项目的总监,参与了政府电子税务系统的建模和设计,并带领团队负责起草了中国税务行业标准“金税三期工程纳税服务系统,第三方接入标准规范(试行)”。

创立慧算账后,张述刚担任公司的首席执行官,主要负责制定企业及业务策略,监督集团的管理、业务运营、日常财务管理及研发。

图源:招股书

图源:招股书

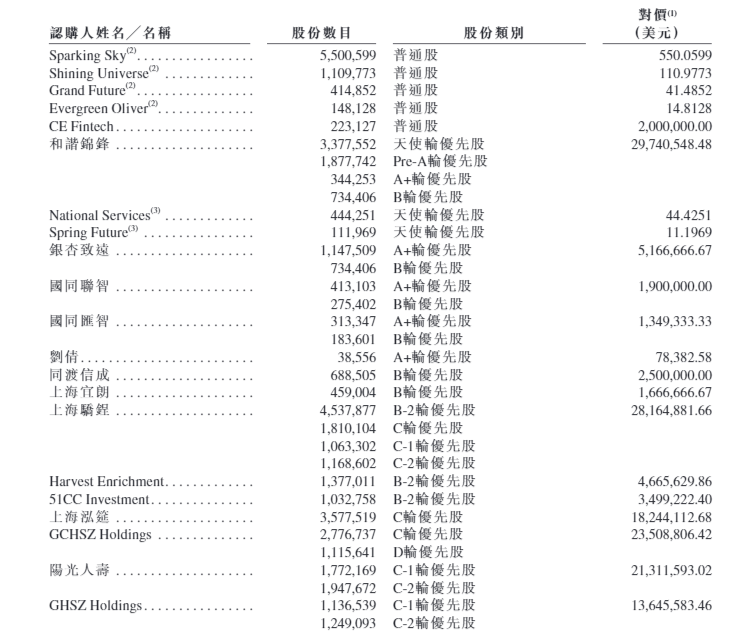

值得一提的是,慧算账股东阵容堪称豪华。2015年7月至2021年4月,公司完成九轮融资,累计募集资金超15亿元。其中小米通过上海骄锃持股15.15%,腾讯通过意像之旗持股8.86%,阳光人寿持股6.57%,元慧资本持股5.91%。此外,IDG资本、清控银杏、同渡资本、51信用卡、高成资本等也是慧算账的股东。

不过,据招股书披露,拉萨肯瑞等四名早期股东及舟山川融等A轮投资者已撤资,或对公司长期回报缺乏信心。

2021年SaaS赛道估值转向“盈利优先”,慧算账的亏损和高负债使其吸引力下降,D轮融资后再未获新融资。

3年净亏超9亿元

根据弗若斯特沙利文的资料,按2023年直接服务的中小微企业数量计,慧算账以20.18万家客户位居中国财税解决方案行业首位,市场份额0.5%。

然而,头顶“行业第一”光环的慧算账,仍在盈利能力、市场竞争和财务压力中挣扎。

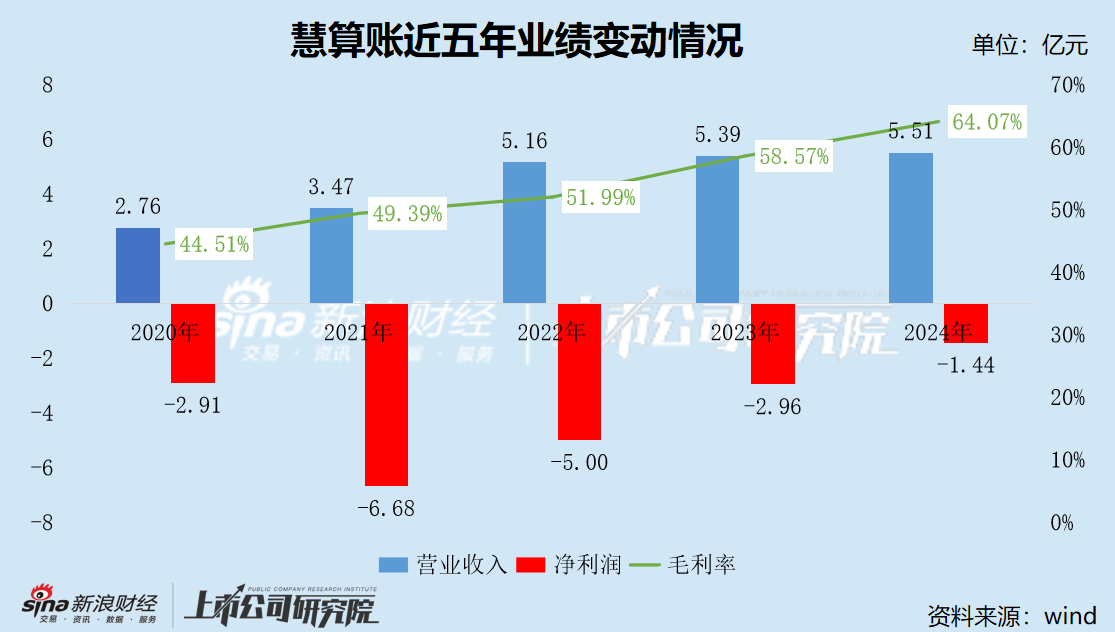

据招股书披露,2022-2024年(下称“报告期”),慧算账分别实现营业收入5.16亿元、5.39亿元和5.51亿元,增速分别为48.8%、4.4%、2.3%,增速逐年放缓,复合年增长率仅3.4%;分别净亏损5.06亿元、3.02亿元和1.41亿元,三年累计净亏损超9亿元。

尽管亏损幅度逐年收窄,毛利从2.68亿元增至3.53亿元,毛利率从51.99%升至64.07%,但增长靠节流而非开源,业务内生增长动力不足。

费用控制是慧算账亏损收窄的关键。报告期,公司销售及营销开支从3.81亿元降至2.74亿元,占收入比从73.8%减至49.8%;研发开支从0.86亿元降至0.47亿元,降幅达45%,研发费用率从16.63%跌至8.52%;行政开支从1.16亿元降至0.98亿元。截至2024年末,公司员工数量1042人,其中销售人员占比47.9%,较上年末的46.5%略微升高,显示营销仍是成本大头。

图源:招股书

图源:招股书

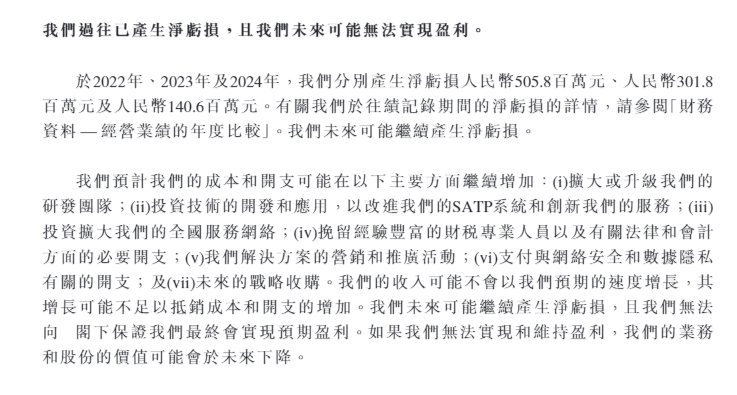

慧算账在招股书中坦言,若未来收入增长不足以抵消成本,公司存在“可能无法实现盈利”的风险。

在客户与市场拓展方面,慧算账也面临着重重挑战。

中国财政部数据显示,截至2023年6月30日,全国代账机构25673家,同比增长11.6%,小微企业代账市场规模10.7亿元,增长15.4%;中小企业总数超6000万户,60%依赖外部财税服务,2023年新增企业超900万家(国家市场监管总局数据),需求旺盛。

但中小微企业财税解决方案行业的竞争异常激烈,市场高度分散,参与者众多,约有8万家公司。尽管据慧算账是中国最大的中小微企业财税解决方案提供商,但其2023年的市场份额也仅为0.5%。前五名合计市场份额约为0.84%,不足1%。

在这样的竞争格局下,公司直营模式下基于SaaS的解决方案的客户数量从2022年的21.19万家减少至2024年的20.18万家,这主要是由于中小微企业客户预算紧张或进行企业注销而于服务协议终止后并未续订。报告期内,慧算账的客户留存率从84.9%跌至80%,推荐率从16.7%跌至14.6%,获客成本期间增长20.7%,让公司业务的稳定性和持续性被打问号。

客户流失已经在影响公司的收入增长,如果这种趋势持续下去,或进一步影响公司的盈利能力和市场竞争力。报告期内,公司核心业务“基于SaaS的解决方案”收入占比超80%,分别为4.53亿元、4.64亿元和4.59亿元,呈现先升后降趋势,三年间近乎没有增长。

更何况,这一头衔的真实性还有待考证。据界面新闻报道,在中小微企业财税服务市场,税友股份与金蝶处于国内并列第一的水平。据税友股份2024年半年度报告披露,其中小微企业数智财税服务云平台活跃企业用户900万户,付费用户615万户,数量均远超慧算账。另据金蝶国际2023年ESG报告,其在SaaS EA(企业级应用软件云服务)、SaaS ERM(企业资源管理云服务)、财务云市场占有率均排名第一。

即便市场地位属实,金蝶国际、用友网络等行业巨头也正在向代账市场扩张,新玩家低价抢市场,传统代账公司也在数字化转型,慧算账的龙头地位并不稳固。

资金链紧绷 负债率超700%

报告期,慧算账总资产从5.7亿元降至2.88亿元,总负债反而从31.39亿元升至33.34亿元,资产负债率高达1157.28%,已严重资不抵债。

其中,可赎回可转换优先股为主要负担,各报告期末分别为23.05亿元、24.55亿元和25.74亿元,主要系收入增长导致估值提升。这些优先股计入流动负债,若IPO成功将每股1:1转换为普通股,否则投资者可要求回购,赎回价为本金加8%年化收益,将对公司的资金链造成巨大冲击。

与此同时,慧算账经营现金持续流出,各期净流出额分别为2.18亿元、0.54亿元以及0.31亿元。截至2024年末,公司现金及现金等价物余额还不到1亿元,仅剩0.92亿元,而短期合约负债高达3.45亿元,面临较严峻的短期偿债压力。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏